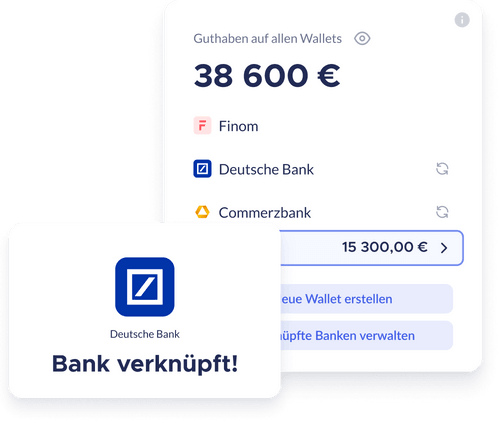

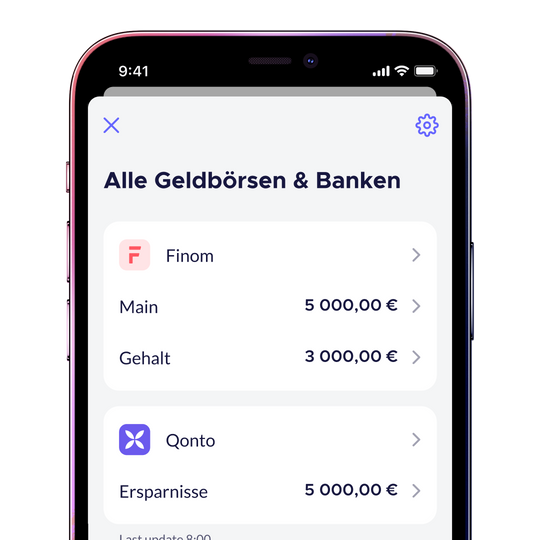

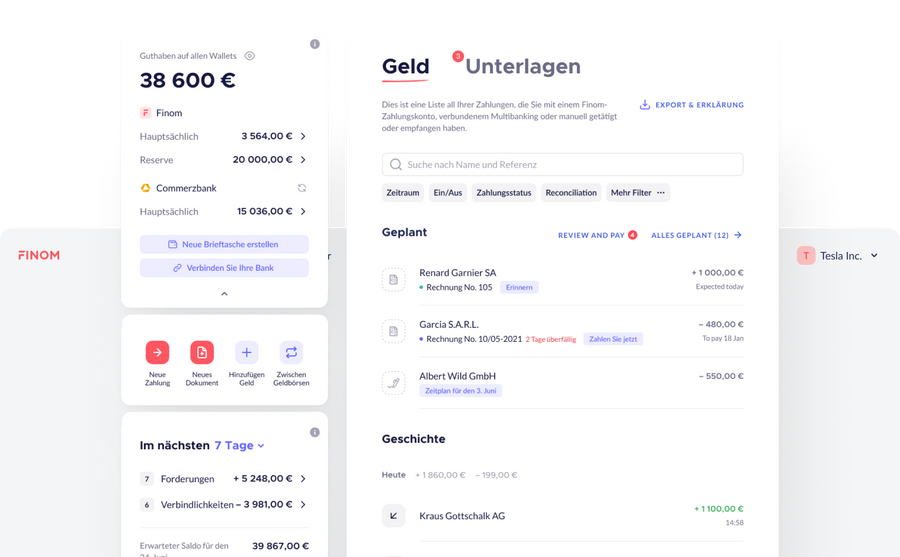

All Ihre Unternehmensfinanzen an einem Ort

Wechsle nie mehr zwischen Deinen Banken auf der Suche nach den besten Konditionen!

Sei fast so gut über deine Finanzen informiert wie dein Buchhalter

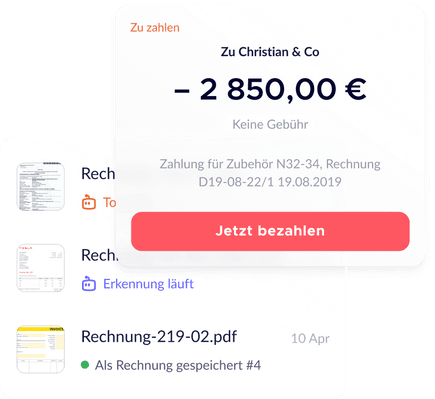

Du kannst leicht erkennen, von welchem Konto aus es zu einem bestimmten Zeitpunkt mehr Sinn ergibt zu bezahlen oder eine Rechnung auszustellen

Wenn deine Bank dich im Stich lässt, bist du bei uns sicher — alle Rechnungsdaten deiner Auftragnehmer sind bereits bei Finom gespeichert

Sicherheit hat für uns oberste Priorität

DSGVO-Konformität

Unsere Server sind geschützt und werden in der Europäischen Union gehostet

Zuverlässige Partner

Zur Risikominimierung haben wir uns mit der BNP Paribas, einer der größten multinationalen Banken, zusammengetan, um Dein Geld zu schützen.

Kundengeldsicherung: unbegrenzt

Wir haben eine eigene von der DNB beaufsichtigte Treuhandstiftung, die Dein Geld verwaltet

Passkeys und 3D Secure

Dein Geld ist mit sicherer kennwortloser Authentifizierung und Einmalpasswörtern geschützt

Du verpasst keine einzige Finanzbewegung mehr

Verknüpfe ein Bankkonto mit Finom Finom speichert alle Transaktionen und Auftragnehmerdetails in unserem System ab

FAQ

Was bedeutet Multibanking?

Multibanking, auch bekannt als Kontoaggregation, ist ein Service, der es Dir ermöglicht, alle Deine Bankkonten, auch solche bei verschiedenen Banken, auf einer einzigen Plattform zu bündeln. Diese Plattformen werden oft von Kontoaggregatoren bereitgestellt. Dadurch erhältst Du eine umfassende Übersicht über Deine Finanzen an einem Ort und kannst oft auch Transaktionen durchführen oder Zahlungen tätigen. Mithilfe sicherer Technologien verbinden die Kontoaggregatoren sich mit Deinen verschiedenen Banken und rufen die Informationen Deiner Konten ab. Du kannst dann Deine Salden, Transaktionen und Ausgaben einsehen und Deine Vorgänge kategorisieren, um Dein Budget besser zu verwalten.Was ist ein Kontoaggregator?

Ein Kontoaggregator ist ein Finanzdienstleister, der es Dir ermöglicht, Deine verschiedenen Bankkonten und Finanzinformationen von unterschiedlichen Banken auf einer einzigen Plattform zusammenzuführen und zu verwalten. Dies geschieht in der Regel über eine App oder ein Online-Portal. Kontoaggregatoren nutzen Schnittstellen (APIs), die von Banken bereitgestellt werden, um auf die Kontodaten zuzugreifen. Sie ermöglichen so Multibanking, indem sie die Daten dieser verschiedenen Konten zusammenführen und Dir eine zentrale Übersicht bieten.Wer kann ein Kontoaggregator sein?

In Deutschland können verschiedene Arten von Unternehmen als Kontoaggregatoren fungieren:- FinTech-Unternehmen: Dies sind Technologieunternehmen, die sich auf innovative Finanzdienstleistungen spezialisieren. Viele Kontoaggregatoren fallen in diese Kategorie, da sie moderne Technologien nutzen, um Finanzdaten zusammenzuführen und zu analysieren.

- Banken: Einige Banken bieten Kontoaggregationsdienste entweder direkt oder über Partnerschaften mit FinTech-Unternehmen an. Dies ermöglicht es ihren Kunden, eine ganzheitliche Sicht auf ihre Finanzen zu erhalten, auch wenn sie Konten bei anderen Banken haben.

- Drittanbieter: Es gibt unabhängige Unternehmen, die sich auf die Bereitstellung von Kontoaggregationsdiensten spezialisiert haben. Sie arbeiten oft mit Banken und FinTechs zusammen, um ihren Kunden Zugang zu diesen Diensten zu ermöglichen.

Welche Arten von Kontoaggregatoren gibt es?

Es gibt hauptsächlich zwei Arten von Bankkonto-Aggregatoren:- Kontoinformationsdienste (KID): Diese Aggregatoren sammeln Kontoinformationen von verschiedenen Banken und stellen sie dem Benutzer in einer einheitlichen Übersicht dar. Sie ermöglichen es dem Benutzer, seine Finanzen über mehrere Konten hinweg zu verfolgen, ohne sich bei jeder Bank einzeln anmelden zu müssen. KID-Anbieter benötigen die Zustimmung des Benutzers, um auf seine Kontodaten zugreifen zu können. Finom ist ein Beispiel für einen KID-Aggregator.

- Zahlungsauslösedienste (ZAD): Diese Aggregatoren gehen einen Schritt weiter und ermöglichen es dem Benutzer, Zahlungen direkt über die Aggregator-Plattform zu tätigen. Der Benutzer kann somit eine Zahlung von einem seiner verknüpften Konten autorisieren, ohne die Bank-Website oder -App aufrufen zu müssen. ZAD-Anbieter benötigen ebenfalls die Zustimmung des Benutzers und müssen strenge Sicherheitsstandards einhalten.

Wie funktioniert die Kontoaggregation?

Die Kontoaggregation funktioniert über Schnittstellen (APIs), die von Banken im Rahmen der Open-Banking-Initiative bereitgestellt werden. Der Prozess läuft in der Regel wie folgt ab:- Zustimmung des Kunden: Der Kunde erteilt einem Drittanbieter (Kontoaggregator) die Erlaubnis, auf seine Kontodaten zuzugreifen. Dies geschieht in der Regel über eine sichere Online-Verbindung.

- Verbindung zur Bank: Der Kontoaggregator stellt eine Verbindung zu den APIs der Banken her, bei denen der Kunde Konten hat.

- Abruf der Daten: Der Aggregator ruft die Kontodaten, beispielsweise Kontostand und Transaktionen, über die APIs ab.

- Datenaufbereitung: Die abgerufenen Daten werden in einem einheitlichen Format aufbereitet, so dass sie leicht verständlich und vergleichbar sind.

- Darstellung der Daten: Die aufbereiteten Daten werden dem Kunden in einer übersichtlichen Form präsentiert, z. B. in einer App oder einem Online-Portal.

Wer reguliert die Kontoaggregation in Deutschland?

In Deutschland wird die Kontoaggregation durch mehrere regulatorische Rahmenbedingungen und Aufsichtsbehörden überwacht, um die Sicherheit und den Datenschutz der Nutzer zu gewährleisten. Hier sind die Hauptakteure und -regulierungen:- Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) Die BaFin ist die zentrale Aufsichtsbehörde für Finanzdienstleistungen in Deutschland. Sie überwacht und reguliert Banken, Versicherungen und Finanzdienstleister, einschließlich Kontoaggregatoren. Kontoaggregatoren müssen gemäß der Zahlungsdiensterichtlinie PSD2 eine Lizenz als Zahlungsauslösedienst (Payment Initiation Service Provider, PISP) oder Kontoinformationsdienst (Account Information Service Provider, AISP) bei der BaFin beantragen.

- Zahlungsdiensterichtlinie 2 (PSD2): Die PSD2 ist eine EU-weite Richtlinie, die den Zugang von Drittanbietern zu Bankkonten regelt und den Wettbewerb im Zahlungsverkehrsmarkt fördert. Unter PSD2 müssen Kontoaggregatoren strenge Sicherheitsanforderungen und technische Standards einhalten, einschließlich starker Kundenauthentifizierung (Strong Customer Authentication, SCA) und sicherer Kommunikationskanäle.

- Datenschutz-Grundverordnung (DSGVO): Die DSGVO ist die maßgebliche Verordnung für den Datenschutz in der gesamten EU, einschließlich Deutschland. Kontoaggregatoren müssen sicherstellen, dass sie die Datenschutzrechte der Nutzer respektieren und geeignete Maßnahmen zum Schutz der Daten ergreifen. Dies umfasst die Einwilligung der Nutzer zur Datenverarbeitung und die Einhaltung der Prinzipien der Datenminimierung und -transparenz.

- Europäische Bankenaufsichtsbehörde (EBA): Die EBA stellt technische Regulierungsstandards (RTS) und Leitlinien bereit, um sicherzustellen, dass die PSD2-Anforderungen in der gesamten EU einheitlich angewendet werden. Kontoaggregatoren müssen diese technischen Standards und Leitlinien befolgen, um eine konsistente und sichere Implementierung ihrer Dienste zu gewährleisten.

Welche Arten von Konten kann ich mit einem Kontoaggregator verbinden?

Die Kontoaggregatoren ermöglichen die Verbindung einer Vielzahl von Konten:- Girokonten (privat und geschäftlich)

- Sparkonten (Sparbücher, Sparpläne etc.)

- Wertpapierkonten (Aktienfonds, Depotkonten)

- Kreditkarten

- Darlehenskonten (Immobilien, Konsumkredite)

Ist die Aggregation von Bankkonten mit Finom kostenlos?

Ja, die Aggregation von Bankkonten mit Finom ist kostenlos. Finom bietet diese Funktion an, um Nutzern einen zentralen Überblick über ihre verschiedenen Bankkonten zu ermöglichen, ohne zusätzliche Gebühren für diese Dienstleistung zu erheben.Wie füge ich ein Konto zum Finom-Konto-Aggregator hinzu?

Um ein Konto einer anderen Bank bei Finom zu aggregieren, musst Du nur diese einfachen Schritte befolgen:- Einloggen: Logge Dich in Dein Finom-Konto ein.

- Bank verbinden: Klicke im Dashboard auf den Button „Verbinde Deine Bank“.

- Bank auswählen: Ein Fenster von Klarna öffnet sich. Gib den Namen Deiner Bank im Suchfeld ein und wähle Deine Bank aus der Dropdown-Liste aus.

- Kompatibilität prüfen: Wenn Deine Bank nicht angezeigt wird, solltest Du auf der Seite von Klarna die Unterstützung prüfen oder das Customer Care Team kontaktieren.

- Anmeldung bei der Bank: Melde Dich mit Deinen Bankdaten an und klicke auf „Weiter“.

- Konto auswählen: Wähle das Konto, das Du verbinden möchtest, und klicke auf „Weiter“.

- Erfolg:Dein Konto ist nun verbunden und erscheint im Block „Saldo aller Wallets“.

Welche Vorteile bietet das Multibanking der Finom?

Das Multibanking mit Finom bietet Dir zahlreiche Vorteile, um Deine persönlichen und geschäftlichen Finanzen zu optimieren: Globale Übersicht und mehr Kontrolle:- Zentralisierung Deiner Finanzen: Finom bündelt Deine geschäftlichen und privaten Bankkonten an einem Ort und bietet Dir eine klare und sofortige Übersicht über Deine finanzielle Situation. Du kannst Dein gesamtes Guthaben bei allen Banken einsehen, was Dir hilft, alle Finanzen effizienter zu verwalten.

- Intuitives Dashboard: Greife in einem Fenster auf alle Deine Transaktionen zu, verfolge die Entwicklung Deiner Liquidität und treffe fundierte Entscheidungen.

- Intelligente Automatisierung: Finom ordnet automatisch Deine Rechnungen den eingehenden Zahlungen zu, sodass mühsame manuelle Aufgaben reduziert werden.

- Kostenoptimierung: Vergleiche sofort die Bankgebühren und wähle das vorteilhafteste Konto für jede Transaktion aus.

- Vereinfachte Rechnungsstellung: Finde alle Details Deiner Lieferanten in Finom wieder und stelle Deine Rechnungen mit wenigen Klicks aus.

- Automatische Kategorisierung: Deine Ausgaben werden automatisch nach Kategorien geordnet, sodass Du Deine Gewohnheiten analysieren und Sparpotenziale identifizieren kannst.

- Finanzprognosen: Antizipiere Schwankungen in Deiner Liquidität und treffe fundierte Entscheidungen für die Zukunft.

- Vollständige Historie: Selbst nach Schließung eines Kontos bewahrt Finom die Historie Deiner Transaktionen und die Informationen Deiner Lieferanten auf, was die Rückverfolgbarkeit Deiner Operationen gewährleistet.

Kann ich das Multibanking von Finom nutzen, um meine Ausgaben zu kategorisieren?

Ja, der Kontoaggregator von Finom ermöglicht es Dir, Deine Ausgaben automatisch nach Kategorien wie Transport, Kommunikation usw. zu klassifizieren. Dadurch erhältst Du einen klaren Überblick über Deine Konsumgewohnheiten und kannst Bereiche identifizieren, in denen Du Deine Ausgaben optimieren kannst. Du kannst auch benutzerdefinierte Kategorien erstellen, um die Klassifizierung an Deine spezifischen Bedürfnisse anzupassen.Wie wählt man den richtigen Kontoaggregator aus?

Bei der Auswahl des richtigen Kontoaggregators solltest Du eine Reihe von Kriterien und Faktoren berücksichtigen. Hier sind die wichtigsten Aspekte, auf die Du achten solltest:- Sicherheitsstandards und Datenschutz

- Verschlüsselung: Stelle sicher, dass der Aggregator moderne Verschlüsselungstechnologien verwendet, um Deine Daten zu schützen.

- Datenschutzrichtlinien: Überprüfe die Datenschutzrichtlinien des Anbieters, um sicherzustellen, dass Deine Daten sicher gespeichert und nicht für unautorisierte Zwecke verwendet werden.

- Regulierung und Compliance

- AISP-Zulassung: Stelle sicher, dass der Aggregator gemäß der EU-Richtlinie PSD2 (Payment Services Directive 2) als Account Information Service Provider (AISP) zugelassen ist.

- Regulierungsbehörden: Überprüfe, ob der Anbieter von einer anerkannten Regulierungsbehörde wie der BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) überwacht wird.

- Funktionalität und Integration

- Bankabdeckung: Stelle sicher, dass der Aggregator eine breite Palette von Banken und Finanzinstituten unterstützt.

- APIs und Integrationen: Überprüfe, ob der Aggregator APIs anbietet, die sich problemlos mit Deinen bestehenden Systemen und Anwendungen integrieren lassen.

- Benutzerfreundlichkeit

- Benutzeroberfläche: Die Benutzeroberfläche sollte intuitiv und einfach zu bedienen sein.

- Kundenservice: Ein guter Kundenservice ist unerlässlich. Überprüfe die Verfügbarkeit und die Qualität des Supports.

- Kosten und Preisgestaltung

- Preismodelle: Vergleiche die verschiedenen Preismodelle der Anbieter. Achte hierbei auf versteckte Kosten und Gebühren.

- Kosten-Nutzen-Verhältnis: Überlege, ob die gebotenen Funktionen und der Service den Preis rechtfertigen.

- Zusatzfunktionen

- Analyse- und Berichtsfunktionen: Einige Aggregatoren bieten erweiterte Analyse- und Berichtsfunktionen, die wertvolle Einblicke in Deine Finanzdaten bieten können.

- Mobile Unterstützung: Prüfe, ob der Aggregator mobile Apps oder anderweitigen mobilen Zugriff auf Deine Daten bietet.

- Ruf und Erfahrungsberichte

- Kundenbewertungen: Lies Bewertungen und Erfahrungsberichte anderer Nutzer, um einen Eindruck von der Zuverlässigkeit und der Qualität des Dienstes zu bekommen.

- Branchenerfahrung: Ein Anbieter mit langjähriger Branchenerfahrung und einem guten Ruf ist oft vertrauenswürdiger.

- Sicherheitsstandards und Datenschutz

Welche Probleme kann Multibanking lösen?

Multibanking löst folgende Probleme:- Mangelnde Übersicht: Zentralisiert alle Deine Konten für eine klare Gesamtübersicht.

- Zeitverlust: Automatisiert die Nachverfolgung Deiner Finanzen und spart Zeit.

- Schwierige Analyse: Kategorisiert Deine Ausgaben, um Deine Gewohnheiten besser zu verstehen.

- Komplexe Verwaltung: Vereinfacht den Zugang und die Überwachung Deiner Konten durch Automatisierung wiederkehrender Aufgaben.

- Hohe Bankgebühren: Erleichtert den Vergleich von Angeboten und die Erkennung versteckter Gebühren.

Ist Multibanking mit Finom sicher?

Ja, Multibanking mit Finom ist sicher. Finom legt großen Wert auf Sicherheit und Datenschutz und ergreift verschiedene Maßnahmen, um Deine Daten und Dein Geld zu schützen:

- Moderne Verschlüsselungstechnologien: Finom verwendet modernste Verschlüsselungstechnologien, um Deine Daten während der Übertragung und Speicherung zu schützen. Dies ist gängige Praxis bei Finanzdienstleistern, um die Vertraulichkeit Deiner Informationen zu gewährleisten.

- Regulierter Anbieter und zugelassener AISP: Finom ist ein regulierter Anbieter und ein zugelassener Account Information Service Provider (AISP) gemäß der EU-Richtlinie PSD2. Dies bedeutet, dass Finom strengen Sicherheits- und Datenschutzvorschriften unterliegt, die den Schutz Deiner Finanzinformationen gewährleisten.

- Zwei-Faktor-Authentifizierung (2FA): Finom schützt Dein Geld mit Zwei-Faktor-Authentifizierung (2FA), indem es neben Deinem Passwort einen zusätzlichen Sicherheitsfaktor verlangt. Dies können bei 3D Secure-Transaktionen ein SMS- oder E-Mail-Code oder bei Passkeys biometrische Daten sein. Diese zusätzliche Sicherheitsebene erschwert den unbefugten Zugriff auf Dein Konto erheblich.

- Partnerschaft mit BNP Paribas: Finom arbeitet mit der renommierten multinationalen Bank BNP Paribas zusammen, um die Sicherheit Deines Gelds zu gewährleisten.

- Kundengeldsicherung: Finom gewährleistet die unbegrenzte Sicherung von Kundengeldern durch eine eigene, von der niederländischen Zentralbank (DNB) beaufsichtigte Treuhandstiftung, die Kundengelder verwaltet.

- DSGVO-Konformität (GDPR): Finom hält sich an die strengen Datenschutzbestimmungen der Europäischen Union (DSGVO/GDPR) und hostet seine Server innerhalb der EU.

- Transparenz und Kontrolle: Finom speichert Deine Zugangsdaten für externe Banken nicht, sondern übermittelt sie nur verschlüsselt. Du hast die volle Kontrolle darüber, welche Daten geteilt werden, und kannst den Zugriff jederzeit widerrufen.

Kann ich den Finom-Multibanking-Service auf meinem Smartphone nutzen?

Ja, auf jeden Fall! Finom bietet eine intuitive und sichere mobile App für iOS und Android an, mit der Du von überall auf Deinen Kontoaggregator zugreifen kannst. Du kannst Deine Kontostände, Transaktionen, Ausgabenkategorien und andere Finom-Funktionen direkt von Deinem Smartphone aus einsehen. Die mobile App von Finom bietet die gleiche nahtlose und umfassende Benutzererfahrung wie die Webversion, sodass Du Deine Finanzen auch unterwegs problemlos verwalten kannst.