La tassazione dei dividendi è fondamentale per gli investitori e gli azionisti, e concorrono alla formazione del reddito. In questo articolo, vedremo nel dettaglio come i dividendi vengono tassati per le diverse categorie di azionisti e partecipanti, le differenze tra le partecipazioni qualificate e non qualificate, e le regole fiscali per i dividendi pagati da società di persone italiane e straniere.

Tassazione dividendi per i soci imprenditori e non imprenditori

Per i soci imprenditori, la tassazione dividendi è regolata da normative fiscali che variano a seconda del periodo in cui i dividendi sono stati maturati. Questi dividendi tassazione rappresentano una quota degli utili distribuiti agli azionisti e sono soggetti a tassazione in base a differenti aliquote e principi.

In aggiunta alla tassazione ordinaria, i soci imprenditori potrebbero essere soggetti a contributi INPS su utili distribuiti SRL, il che potrebbe aumentare il carico fiscale complessivo della tassazione utili srl.

Regole fiscali specifiche:

- Per i soci imprenditori i dividendi sono tassati in base al principio di cassa, quindi nel momento in cui vengono percepiti.

- In base all’anno in cui sono stati maturati i dividendi, la percentuale di tassazione varia. Per esempio, i dividendi maturati prima del 31 dicembre 2007 sono tassati al 40%, quelli maturati tra il 2007 al 31 dicembre 2016 al 49,72%, mentre quelli maturati dopo il 2016 al 58,14%.

Ecco alcuni esempi pratici di tassazione dei dividendi per i partner imprenditoriali:

- I dividendi sono tassati al 100% se un imprenditore riceve dividendi da una società situata in un paradiso fiscale.

- Gli imprenditori devono dichiarare questi dividendi nella loro dichiarazione dei redditi di capitale e pagare le relative imposte in base alla propria fascia di reddito.

Un altro aspetto rilevante riguarda il confronto con le tasse sull’utile della ditta individuale. In particolare, per le ditte individuali, l’IRPEF rappresenta il principale carico fiscale, con aliquote progressive applicate al reddito imponibile.

Tassazioni dividendi per soci non imprenditori

Per quanto riguarda la tassazione dividendi per i soci non imprenditori, le regole fiscali differiscono da quelle per gli imprenditori. Per loro, questa tassazione segue un regime semplificato con una ritenuta a titolo d’imposta.

- Regole fiscali specifiche: I dividendi percepiti da partecipazioni qualificate dai soci non imprenditori sono soggetti a una ritenuta d'acconto del 26%, applicata dalla società di capitali che distribuisce i dividendi.

- Responsabilità della società di capitali: La società di capitali è responsabile dell’applicazione della ritenuta e del versamento del 26% all’Erario, oltre alla presentazione della documentazione necessaria.

- Obblighi del socio non imprenditore: Per il socio non imprenditore non è obbligatorio dichiarare i dividendi percepiti nella propria dichiarazione dei redditi.

Partecipazioni qualificate e non qualificate nella tassazione dividendi

Ci sono dei criteri necessari da considerare per capire se una partecipazione è qualificata ai fini della tassazione dei dividendi. Questi criteri sono:

- La percentuale di capitale sociale detenuto.

- La percentuale di diritti di voto che devono essere esercitabili nell’assemblea ordinaria della società.

- La classificazione della società come quotata o non quotata.

Per poter essere considerata qualificata, la partecipazione deve:

- Detenere almeno il 20% dei diritti di voto in assemblea ordinaria o almeno il 25% del capitale sociale in una società non quotata.

- Detenere almeno il 2% dei diritti di voto in assemblea ordinaria o se possiede almeno il 5% del capitale sociale in una società quotata.

Vantaggi delle partecipazioni qualificate

Esistono diversi vantaggi fiscali che le partecipazioni qualificate possono offrire. In particolare:

- A seconda delle normative vigenti, viene offerta una tassazione agevolata su una parte dei dividendi percepiti.

- Grazie ai diritti di voto superiori c’è la possibilità di esercitare un maggiore controllo e influenza sulla gestione della società.

Differenze principali tra le partecipazioni qualificate e le partecipazioni non qualificate nella tassazione dei dividendi

Ci sono differenze importanti tra la tassazione dei dividendi derivanti da partecipazioni qualificate e partecipazioni non qualificate. Vediamo quali:

- Aliquota fiscale: se derivanti da partecipazioni qualificate, i dividendi possono essere tassati con aliquote agevolate rispetto a quelli derivanti da partecipazioni non qualificate.

- Dichiarazione dei redditi: a seconda che la partecipazione sia qualificata o non, le modalità di dichiarazione dei dividendi possono variare.

- Tassazione alla fonte: la tassazione, invece, viene direttamente applicata alla fonte mediante una ritenuta a titolo d’imposta per tutte le partecipazioni non qualificate.

Implicazioni fiscali nella tassazione dividendi

Nella tassazione dei dividendi, le implicazioni fiscali delle partecipazioni qualificate e non qualificate sono significative per i contribuenti. Le prime beneficiano di una tassazione agevolata, riducendo così l’impatto fiscale complessivo sui dividendi percepiti. Le seconde, invece, subiscono una tassazione più elevata, con una ritenuta alla fonte applicata direttamente dalla società che contribuisce i dividendi.

Regole fiscali della tassazione dividendi per i dividendi pagati da società italiane

Innanzitutto, è importante conoscere alcune delle regole fiscali della tassazione dividendi. Vediamo quali sono.

Tassazione dei dividendi per azionisti residenti

Sono soggetti a una ritenuta alla fonte del 26% i dividendi ricevuti da azionisti residenti in Italia. Questa imposta viene trattenuta dalla società che distribuisce i dividendi, in modo tale da ridurre l’importo netto che l’azionista riceve.

Tassazione dei dividendi per azionisti non residenti

Per quanto riguarda gli azionisti non residenti, i dividendi distribuiti da società italiane sono soggetti a una ritenuta alla fonte pari al 15%. Spesso questo tasso ridotto è il risultato di trattati fiscali bilaterali tra l’Italia e tutti gli altri Paesi.

Dividendi distribuiti da società residenti in Paese estero a fiscalità ordinaria

I dividendi sono soggetti ad una tassazione di dividendi esteri con una ritenuta alla fonte del 26% per gli azionisti residenti in Italia che ricevono dividendi da una società estera. Questa ritenuta viene applicata dalla società estera o dall’autorità fiscale italiana.

Come funziona la tassazione dividendi per gli azionisti non residenti?

Per gli azionisti non residenti in Italia che ricevono dividendi da società estere è obbligatorio verificare le disposizioni fiscali del loro Paese di residenza e i trattati fiscali esistenti tra il loro Paese e il Paese della società estera per determinare il tasso di ritenuta applicabile.

Tabella comparativa delle aliquote fiscali per le diverse categorie di dividendi

Ecco una tabella riassuntiva per aiutarti a confrontare:

| Categoria di dividendi | Aliquota fiscale |

| Azionisti residenti (società italiane) | 26% |

| Azionisti non residenti (società italiane) | 15% |

| Azionisti residenti (società estere) | 26% |

| Azionisti non residenti (società estere) | Variabile in base al trattato fiscale |

Certificazione necessaria per la tassazione dei dividendi

Per assicurarsi che l’importo delle imposte venga trattenuto e riportato alle autorità fiscali, la certificazione dei dividendi è cruciale. Questa certificazione aiuta a prevenire l’evasione fiscale e garantisce il rispetto delle leggi fiscali.

Esistono una documentazione e una procedura per ottenere la certificazione. Vediamo in cosa consistono.

Documentazione necessaria per la tassazione dei dividendi

Per la tassazione dei dividendi è necessaria la seguente documentazione:

- Certificato dei Dividendi (Modello CUPE): viene rilasciato dalla società che distribuisce i dividendi.

- Dichiarazione dei Redditi (Modello 730): è utilizzato dal destinatario per dichiarare il reddito.

- Modello 770: viene utilizzato dalla società per dichiarare l'importo totale dei dividendi distribuiti.

Procedura per ottenere la certificazione della tassazione dei dividendi

Vediamo la procedura per ottenere la certificazione della tassazione dei dividendi:

- Richiedere il Certificato dei Dividendi: bisogna contattare la società che ha distribuito i dividendi per richiedere il Modello CUPE.

- Compilare il Modulo CUPE: va compilato il certificato con le informazioni necessarie.

- Inviare il certificato: l’ultimo passaggio consiste nell’inviare il certificato compilato alle autorità fiscali entro la scadenza (solitamente il 16 marzo).

Compilazione del modello unico

Ma quali sono i passaggi per la compilazione del modello unico? Vediamoli insieme.

1. Raccogli i documenti necessari

I documenti necessari sono:

- Certificato dei Dividendi (Modello CUPE).

- Ricevute delle spese detraibili e deducibili.

- Altra documentazione fiscale rilevante richiesta.

2. Accedi alla piattaforma

Accedi a questa sezione dell’Agenzia delle Entrate dopo essere entrato sul sito tramite SPID, CIE o inserendo le vostre credenziali.

3. Scarica i fascicoli del Modello Redditi PF o Modello Unico

I fascicoli sono tre, ovvero:

- Fascicolo 1: questo fascicolo è obbligatorio per tutti i contribuenti, in quanto contiene il frontespizio e i quadri per la dichiarazione dei redditi principali.

- Fascicolo 2: necessario se hai ulteriori redditi da dichiarare, che potrebbero essere i redditi capitale (inclusi i dividendi).

- Fascicolo 3: questo fascicolo è richiesto solo in situazioni particolari (es. operazioni straordinarie).

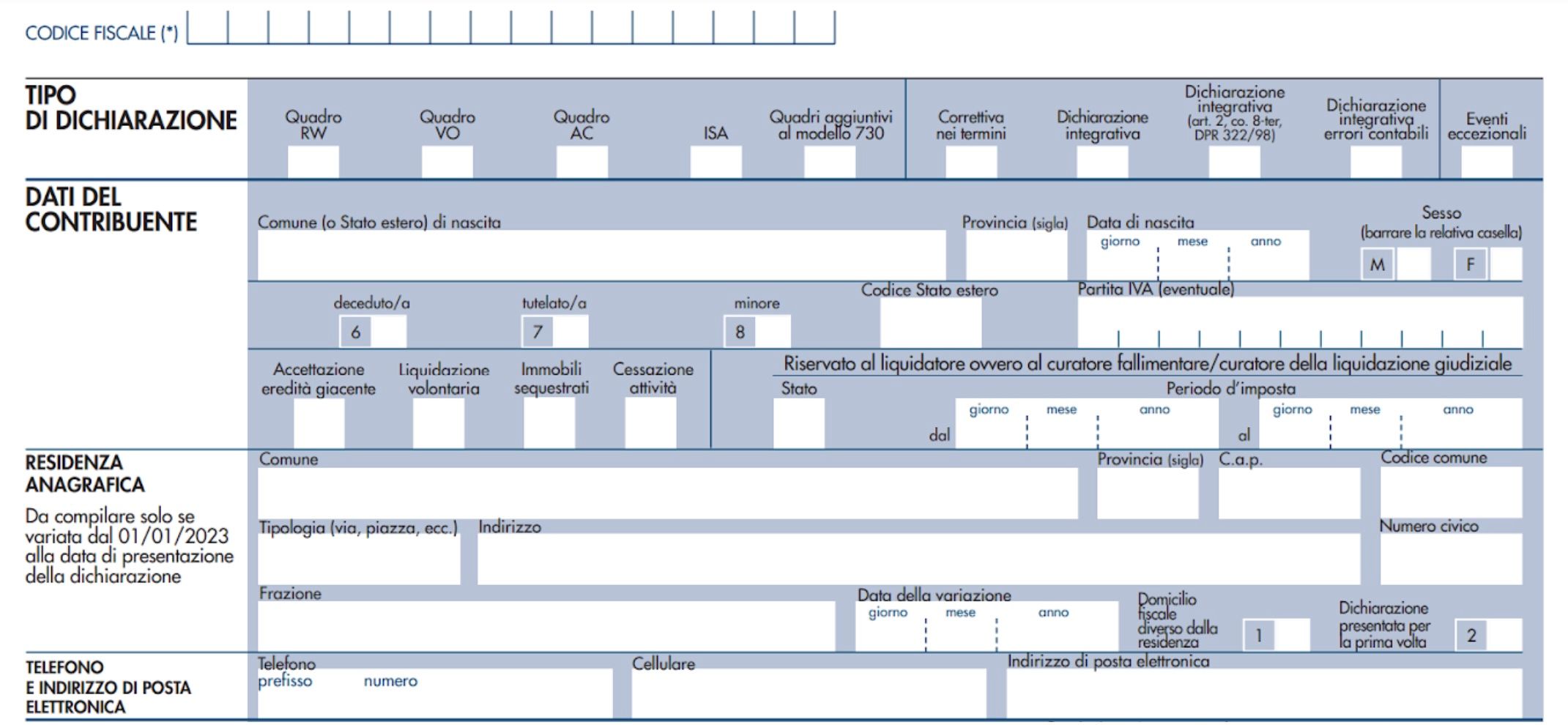

4. Compila il frontespizio

Inserisci i tuoi dati personali, tra cui codice fiscale e dati anagrafici.

5. Compila i quadri reddituali

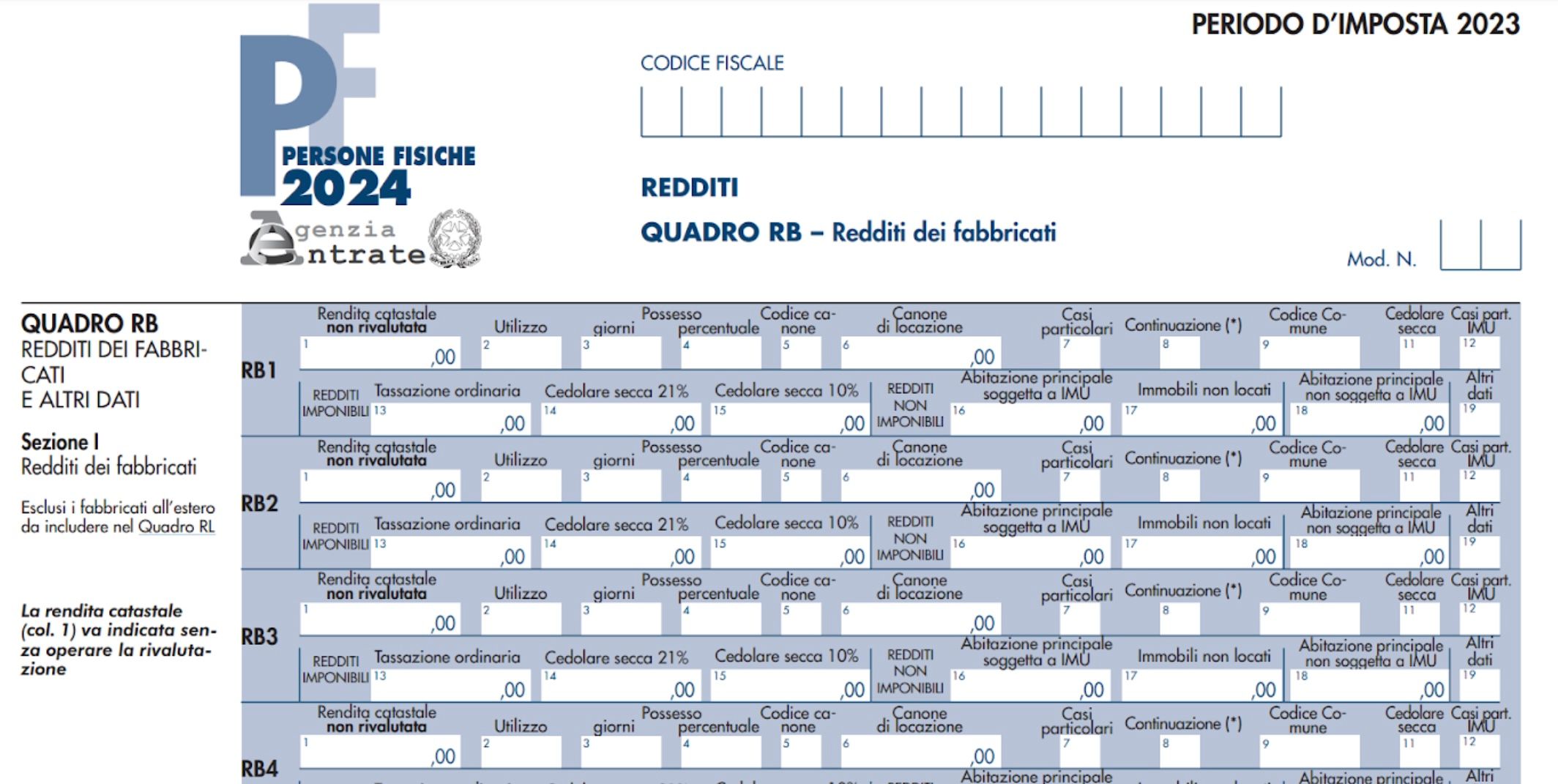

Qui dovrai compilare i quadri relativi ai tuoi redditi, come la sezione dentro il Quadro RB dedicata al Quadro RL che è per i redditi diversi, inclusi i dividendi.

6. Compila i quadri delle spese deducibili e detraibili

Qui dovrai riportare le spese deducibili e detraibili nei quadri corrispondenti.

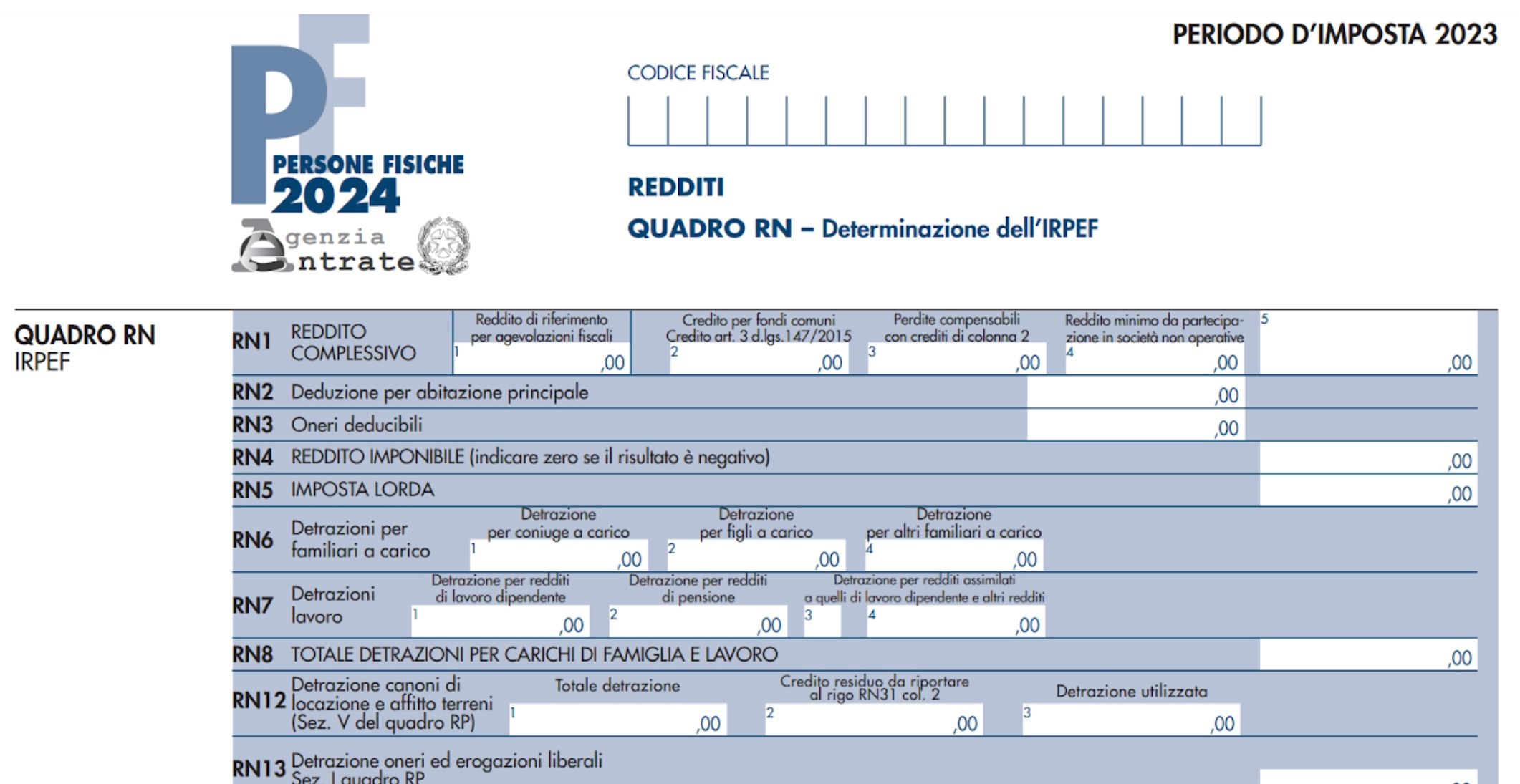

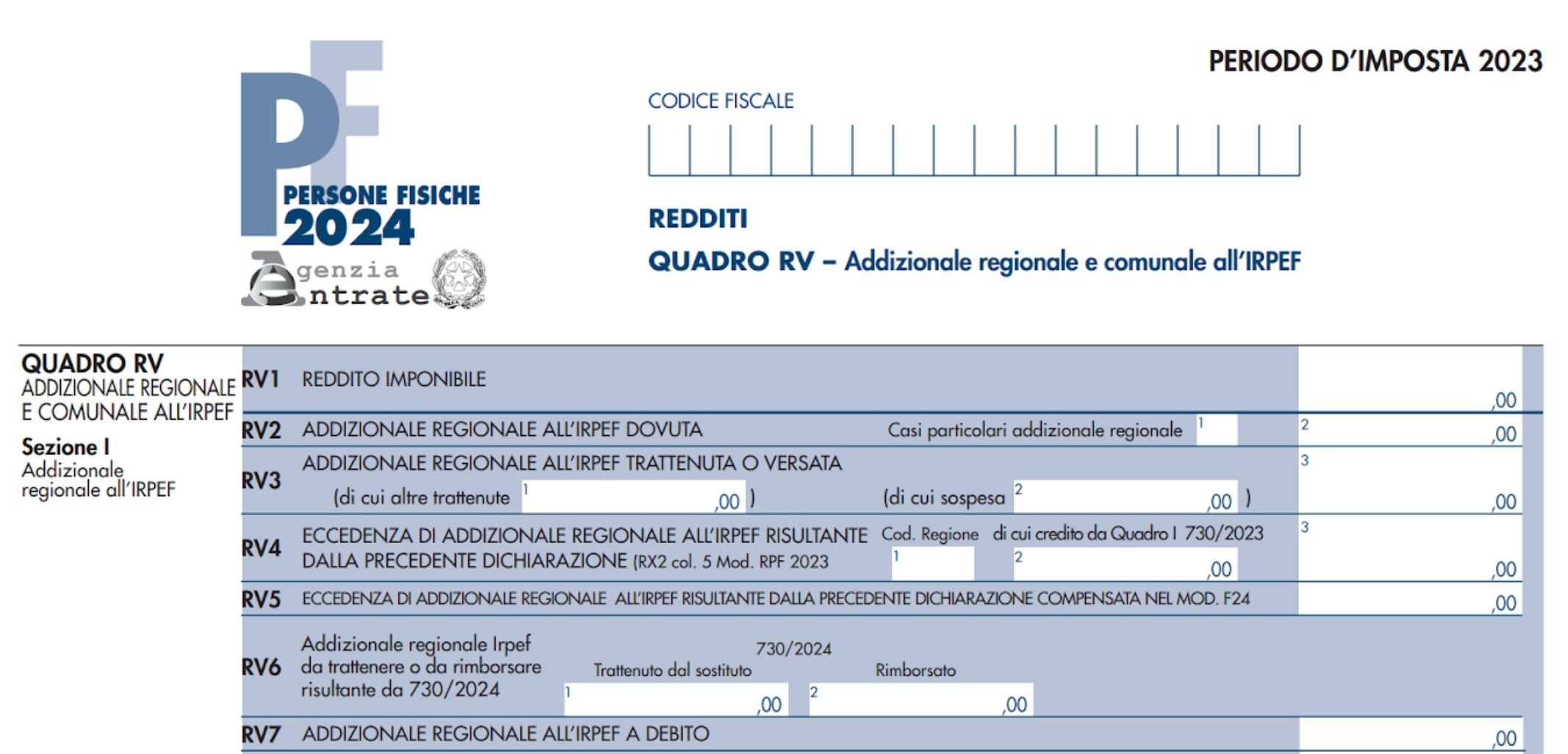

7. Calcola le imposte

Per questa sezione dovrai utilizzare i quadri RN e RV per calcolare le imposte dovute o il credito d’imposta.

8. Firma e sottoscrivi

Ora dovrai firmare il modello e assicurarti che tutte le pagine siano compilate correttamente e sottoscritte.

9. Invia la dichiarazione

Invia il Modello Redditi PF tramite il servizio telematico dell’Agenzia delle Entrate entro le scadenze previste. Solitamente la scadenza è il 30 novembre dell’anno successivo a quello in corso.

10. Conserva la documentazione

È preferibile conservare una copia della dichiarazione e di tutti i documenti per almeno cinque anni.

Documenti richiesti

Oltre ai documenti sopra citati, altri documenti richiesti possono essere:

- Certificati dei redditi esteri: potresti avere bisogno di questi certificati da fonti estere durante la compilazione, specialmente per evitare le doppie imposizioni.

- Attestazioni di spese deducibili e detraibili: queste consistono in ricevute o fatture di spese mediche, istruzione, ristrutturazioni edilizie e premi assicurativi.

- Certificato di residenza fiscale: da utilizzare solo se sei un residente non abituale o hai cambiato la tua residenza durante l’anno. Questo è importante se sei una persona fisica ma non un imprenditore.

- Contratti e altri documenti di investimenti finanziari: questa documentazione riguarda gli investimenti finanziari, come i contratti di compravendita di azioni.

- Prospetti di fondi pensione e previdenza complementare: necessari se hai versamenti a fondi pensione o previdenza complementare, per i dividendi relativi a questi investimenti.

- Documenti di ritenute fiscali: certificati di ritenute d'acconto subite su diversi tipi di reddito.

- Prova di crediti d’imposta: documentazione che dimostra il possedimento dei crediti d'imposta che intendi richiedere. Con questi si intende anche il credito per imposte pagate all’estero.

Scadenze e modalità d’invio

La scadenza è per il 16 marzo dell’anno successivo. Per quanto riguarda la modalità d’invio potrai inviare i documenti tramite portale online o tramite posta.

Leggi gli altri articoli:

- Deducibilità spese telefoniche: come funziona nel 2022 e differenze tra deducibilità e detraibilità

- Codice tributo 3918 IMU: cos'è e come compilare il modello F24

- F24 semplificato o ordinario: differenze, modalità di compilazione e pagamento dei due moduli

- Quale attività aprire in un piccolo paese? Ecco 15 idee se vuoi metterti in proprio

- Differenze tra Spa e Srl: quale forma societaria scegliere?

Ultimi articoli

Centri di costo: significato, a cosa servono e come si calcolano

Ragione sociale del libero professionista: cosa indicare davvero

Contabilità ordinaria: come funziona e quando è obbligatoria

Differenza tra i modelli F23 e F24

Trasformare una S.r.l. in holding: quando, come e perché

Trasformazione da S.a.s. a S.r.l.: quando conviene e come funziona

Trasformazione S.n.c. in S.r.l.: come funziona e quando conviene