Il codice tributo 1841 fa parte dei codici tributo F24 da utilizzare per il pagamento della cedolare secca. In questo articolo parleremo delle caratteristiche specifiche di questo codice tributo e di come utilizzarlo per compilare il Modello F24 correttamente.

Codice tributo 1841: cos’è e a cosa corrisponde?

Il codice tributo 1841 si utilizza per il versamento della seconda rata dell’acconto o dell’acconto in un’unica soluzione delle cedolare secca, ossia l’imposta sostitutiva dedicata ai redditi da locazione.

Chi possiede un immobile e decide di affittarlo ha, infatti, due opzioni per dichiarare i canoni percepiti:

- Inserire i redditi da locazione nel calcolo IRPEF, con tassazione progressiva cumulata ad altri redditi.

- Scegliere il regime della cedolare secca, che consente di pagare un’imposta fissa in sostituzione dell’IRPEF e delle relative addizionali, dell’imposta di registro e dell’imposta di bollo.

In molti casi, questa seconda opzione risulta più vantaggiosa, ma la scelta va sempre valutata attentamente in base alla propria situazione fiscale.

Dove trovare il codice tributo 1841 sul sito dell’Agenzia delle Entrate?

Il codice tributo 1841 è indicato nella sezione “Contratto di locazione di beni immobili - Cedolare secca” del sito dell’Agenzia delle Entrate - Riscossione.

Per trovarlo, bisogna accedere alla voce “Schede informative e servizi”, poi selezionare “Registrazione contratti/atti” e, infine, la pagina dedicata alla cedolare secca.

Che cos’è la cedolare secca e quali aliquote ha?

La cedolare secca è un regime fiscale agevolato rivolto ai proprietari che affittano immobili a uso abitativo (categorie catastali da A1 a A11, esclusa l’A10 – uffici e studi privati), purché non lo facciano nell’ambito di un’attività d’impresa. Sostituisce l’IRPEF, le addizionali regionali e comunali, l’imposta di registro e l’imposta di bollo, prevedendo delle aliquote fisse al posto della tassazione progressiva.

Nel 2025 si applicano tre diverse percentuali:

- 21% per i contratti a canone libero.

- 10% per i contratti a canone concordato (3+2), in particolari Comuni (“ad alta tensione abitativa”) o in caso di affitti per studenti.

- 26% per le locazioni brevi, ma solo a partire dal secondo immobile affittato con questa modalità. Per un solo immobile è possibile applicare l’aliquota del 21%. Oltre il quarto immobile, il regime della cedolare secca non è più applicabile e l’attività deve essere gestita con partita IVA.

Come funziona il pagamento della cedolare secca e quali codici tributo utilizzare?

Il pagamento della cedolare secca avviene secondo il sistema acconto-saldo. Se l’imposta dovuta per l’anno precedente è inferiore a 51,65 €, l’acconto non è richiesto. Se è pari o superiore a questo valore, invece, si deve versare un acconto pari al 100% dell’imposta dell’anno precedente:

- In un’unica soluzione entro il 30 novembre, se il valore è inferiore a 257,52 €, utilizzando il codice tributo 1841 per il versamento tramite F24.

- In due rate, se l’importo è pari o superiore a 257,52 €. In questo caso, il primo versamento del 40% va effettuato entro il 30 giugno (oppure entro il 30 luglio con una maggiorazione dello 0,40%), utilizzando il codice tributo 1840; il secondo pagamento, pari al 60%, invece, va versato entro il 30 novembre, utilizzando il codice tributo 1841.

Il saldo deve essere corrisposto entro il 30 giugno dell’anno successivo, oppure entro il 30 luglio con la stessa maggiorazione prevista per l’acconto, utilizzando il codice tributo 1842.

Nel primo anno in cui si sceglie la cedolare secca, l’acconto non è dovuto perché manca una base imponibile di riferimento. In caso di pagamento tardivo od omesso, è possibile regolarizzare la propria posizione tramite ravvedimento operoso, versando l’imposta dovuta con sanzioni e interessi ridotti.

Come compilare il Modello F24 con il codice 1841?

Per il pagamento della cedolare secca con il codice 1841 l’Agenzia delle Entrate ha messo a disposizione degli utenti un Modello F24 esemplificativo, in modo da facilitare la compilazione anche per coloro che vogliono procedere autonomamente con il versamento.

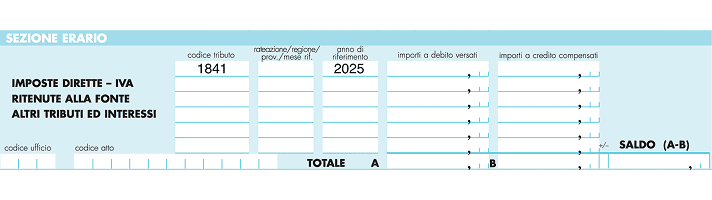

Dopo aver inserito i propri dati nella parte iniziale del modello, bisognerà compilare la sezione “Erario” con le seguenti informazioni:

1. Nel campo “Codice tributo” va inserito l’identificativo 1841.

2. Il campo “Rateazione / Regione / Prov / Mese di riferimento” va lasciato in bianco.

3. Nel campo “Anno di riferimento”, va indicato l’anno d’imposta a cui si riferisce il versamento, in formato “AAAA” (es. 2025).

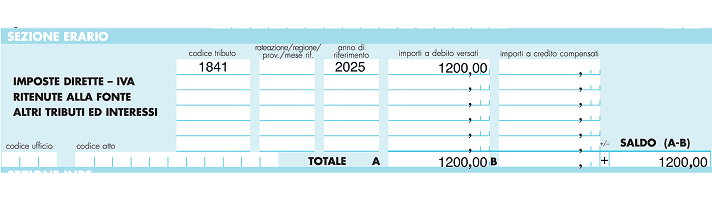

4. Nel campo “Importi a debito versati”, si deve inserire l’importo dovuto.

5. Il campo “Importi a credito compensati” è da lasciare in bianco, a meno che non si stia compensando l’importo con eventuali crediti fiscali.

6. Nel campo “Totale A” e “Totale B” devono essere inseriti gli importi totali delle due colonne “Importi a debito versati” e “Importi a credito compensati”. Di solito questi valori vengono compilati automaticamente dal programma utilizzato per la compilazione.

7. Anche il campo “+/-” viene compilato solitamente in modo automatico dal software, così come il “Saldo (A-B)”. Un segno “+” indica un importo a debito, mentre un segno “-” indica un importo a credito.

8. Non è necessario compilare i campi “Codice ufficio” e “Codice atto”, che restano riservati ad altre tipologie di versamenti.

Facsimile di F24 per la cedolare secca

Per comprendere meglio la compilazione del Modello F24, facciamo un esempio pratico. Supponiamo di dover versare la cedolare secca in un’unica soluzione, utilizzando il codice tributo 1841 e riferendoci all’anno d’imposta 2025, per un importo pari a 1.200 €.

La sezione Erario del documento andrà, quindi, compilata nel seguente modo:

FAQ – Domande Frequenti

Quando si usa il codice tributo 1841?

Il codice tributo 1841 si utilizza per effettuare, tramite Modello F24, il versamento della seconda rata dell’acconto oppure dell’acconto in un’unica soluzione relativo alla cedolare secca.

Quando si paga la cedolare secca?

La cedolare secca si paga in acconto e saldo: l’acconto è previsto in una o due rate (entro il 30 giugno e il 30 novembre), mentre il saldo va versato entro il 30 giugno dell’anno successivo, oppure entro il 30 luglio con la maggiorazione dello 0,40%.

Leggi gli altri articoli:

Ultimi articoli

Centri di costo: significato, a cosa servono e come si calcolano

Ragione sociale del libero professionista: cosa indicare davvero

Contabilità ordinaria: come funziona e quando è obbligatoria

Differenza tra i modelli F23 e F24

Trasformare una S.r.l. in holding: quando, come e perché

Trasformazione da S.a.s. a S.r.l.: quando conviene e come funziona

Trasformazione S.n.c. in S.r.l.: come funziona e quando conviene