Die elektronische Rechnungsstellung im B2B-Sektor wird bald verpflichtend sein. Die Bundesregierung plant, sie ab dem 1. Januar 2025 einzuführen. Die endgültige Fassung soll im vierten Quartal 2024 veröffentlicht werden.

Die einschlägigen umsatzsteuerlichen Regelungen sind im Wachstumschancengesetz für elektronische Rechnung vom 27. März 2024 (BGBl 2024 I Nr. 108) enthalten. Im Zuge des Entwurfs zum neuen Wachstumschancengesetz erhält der Begriff „eRechnung“ eine Neudefinition und zwar durch Änderungen des §14 im Umsatzsteuergesetz. Sie wird später wie folgt lauten: eine elektronische Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht (PDF, S. 60).

Das Wachstumschancengesetz für E-Rechnung soll Unternehmen helfen, die Herausforderungen des digitalen Wandels zu meistern, und sie bei der Entdeckung neuer Geschäftsmöglichkeiten unterstützen. Die Schaffung des Gesetzes ist notwendig, um:

- die wirtschaftliche Infrastruktur in Deutschland zu modernisieren

- bürokratische Hindernisse abzubauen

- Anreize für Innovationen zu schaffen

Für die Zukunft ist auch die Einführung eines Meldesystems zur wirksamen Bekämpfung des Umsatzsteuerbetrugs geplant. Der Leitfaden behandelt neue Anforderungen, Sonderfragen, elektronische Rechnungen und Vorsteuerabzüge, Lagerung und andere Fragen.

Warum kommt die verpflichtende E-Rechnung für alle Unternehmen?

Nach den geltenden Vorschriften können elektronische Rechnungen mit der Zustimmung des Empfängers ausgestellt werden.

Ab dem 1. Januar 2025 werden elektronische Rechnungen für inländische B2B-Transaktionen obligatorisch sein. Sie müssen in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen werden. Damit wird der elektronische Rechnungsversand ab 2025 eine zentrale Rolle im B2B-Bereich spielen, da er eine elektronische Verarbeitung ermöglichen soll, ohne dass die Zustimmung des Empfängers erforderlich ist.

Das Wachstumschancengesetz soll einen Rahmen schaffen, um die deutsche Wirtschaft zukunftsfähig zu machen. Gleichzeitig sollen die Chancen der Digitalisierung besser genutzt werden. Außerdem wird die elektronische Buchführung eingeführt, um die Betrugsanfälligkeit des Mehrwertsteuersystems zu verringern und die Entbürokratisierung zu fördern.

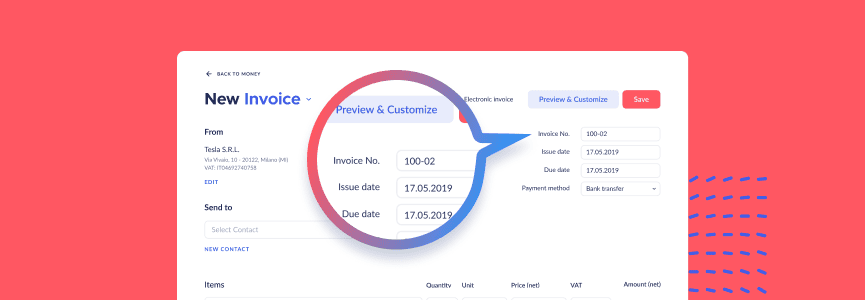

Mit Finom können Sie in Sekundenschnelle konforme E-Rechnungen erstellen & versenden.

Was wird sich ändern mit der E-Rechnungspflicht?

Welche Veränderungen stehen uns genau bevor? Zunächst wird man sich an die neue Terminologie gewöhnen müssen (§ 14 Abs. 1 Satz 2 ff. UStG n.F.). Ab dem Jahr 2025 wird zwischen elektronischen Rechnungen und sonstigen Rechnungen unterschieden.

Eine elektronische Rechnung (§ 14 Abs. 1 Satz 3 UStG n. F.) ist eine Rechnung in einem strukturierten Format, das die elektronische Verarbeitung ermöglicht. Die elektronische Rechnung muss den EU-Kommissionsnormen der Reihe EN 16931 entsprechen.

Der Begriff „sonstige Rechnung“ umfasst ausgestellte Rechnungen auf Papier sowie in anderen elektronischen Formaten (PDF, JPG usw.). PDF-Rechnungen und andere strukturierte Formate, wie z.B. „.tif“, „.jpeg“, „.docx“, sind nicht nach der oben genannten Norm strukturiert. Sie erfüllen daher nicht die Voraussetzungen für die Weiterverarbeitung. Dies bedeutet, dass 2025 eine per E-Mail versandte PDF-Rechnung nicht mehr als elektronische Rechnung gilt!

Die Anforderungen an das Format werden derzeit zum Beispiel durch XRechnung erfüllt, das bereits im öffentlichen Auftragswesen eingesetzt wird. Auch das ZUGFeRD-Format, eine Kombination aus einem PDF-Dokument und einer XML-Datei, erfüllt diese Anforderungen.

Wer ist von der E-Rechnungspflicht 2025 betroffen?

Die Verpflichtung zur Ausstellung einer elektronischen Rechnung gilt nur für steuerpflichtige Dienstleistungen zwischen inländischen Unternehmen (B2B), unabhängig davon, ob es sich um ein Haupt- oder Nebengeschäft handelt. Und spätestens ab 2028 müssen auch Kleinunternehmen (Umsatzsteuer) elektronische Rechnungen ausstellen (B2B). Außerdem müssen der Anbieter und der Empfänger der Dienstleistung in Deutschland ansässig sein.

Die Verpflichtung zur elektronischen Rechnungsstellung gilt derzeit auch nicht für Verkäufe an private Endverbraucher (B2C) und B2B-Verkäufe außerhalb des Landes. Rechnungen unter einem Betrag von 250 Euro sind von der E-Rechnungspflicht ausgenommen. Fahrausweise sind ebenfalls nicht von der Pflicht betroffen.

Ab wann gilt die E-Rechnungspflicht 2025 im B2B-Bereich?

Das Gesetz enthält gestaffelte Übergangsregelungen für die Ausstellung elektronischer Rechnungen. Die Übergangsbestimmung sieht vor, dass bis zum 31. Dezember 2026 andere Rechnungen, einschließlich Rechnungen in Papierform oder andere elektronische Rechnungsformate, für vor diesem Datum getätigte Umsätze ausgestellt werden können.

Was uns also erwartet, ist Folgendes:

- Ab Januar 2025 müssen alle Unternehmen in der Lage sein, elektronische Rechnungen im B2B-Bereich zu empfangen.

- Ab Januar 2027 müssen Unternehmen mit einem Jahresumsatz von mehr als 800.000 Euro nur noch elektronische Rechnungen an Empfänger von Unternehmensdienstleistungen ausstellen.

- Ab Januar 2028 müssen alle Unternehmen mit einem Jahresumsatz von bis zu 800.000 Euro nur noch elektronische Rechnungen an Empfänger von Unternehmensdienstleistungen ausstellen.

Vorteile der E-Rechnung für B2B

Von der Einführung von E Rechnungspflicht für Unternehmen werden die folgenden Vorteile erwartet:

- mehr Effizienz der Unternehmen und weniger bürokratischer Aufwand

- Verringerung des Verwaltungsaufwands und Vereinfachung der Berichtsanforderungen

- Steigerung der Wettbewerbsfähigkeit deutscher Unternehmen auf dem Weltmarkt

- reduziert den Papierverbrauch und trägt somit zu einer umweltfreundlicheren Geschäftspraxis bei

- schnellere Erstellung, Versand und Verarbeitung

- reduziert die Notwendigkeit der manuellen Erfassung und Bearbeitung von Dokumenten – dies führt zu erheblichen Kosteneinsparungen, insbesondere im B2B-Bereich

- verringert die Fehlerquote durch Minimierung von Fehlern

- bessere Verfolgung von Transaktionen und erleichtern die Einhaltung von Vorschriften

Was gilt für den Rechnungsempfänger bei der elektronischen Rechnung Pflicht 2025?

Der Rechnungsempfänger muss vor dem Versand der elektronischen Rechnungen informiert werden. Ab dem 1. Januar 2025 ist jedoch für die Versendung der erforderlichen elektronischen Rechnung nicht mehr die Zustimmung des Empfängers erforderlich. Denn alle Unternehmen müssen in der Lage sein, elektronische Rechnungen gemäß den neuen Anforderungen zu empfangen und zu verarbeiten.

Diese Zustimmung gilt nur noch für elektronische Rechnungen, die den neuen Anforderungen nicht genügen (z. B. PDFs) oder bei denen keine Verpflichtung zur Nutzung elektronischer Rechnungen besteht (z. B. für bestimmte steuerfreie Transaktionen oder Konten mit geringem Wert).

Wie wird die E-Rechnung zugestellt?

Derzeit gibt es keine strengen Vorschriften, wie die Übermittlung elektronischer Rechnungen zu erfolgen hat. Sie können eine elektronische Rechnung per E-Mail erhalten. Dies ist heute die häufigste Option.

Es besteht auch die Möglichkeit, Daten über eine elektronische Schnittstelle bereitzustellen oder über das (Kunden-)Portal herunterzuladen. Unternehmen können auch EDI-Verfahren nutzen, um Rechnungen direkt und automatisiert auszutauschen. Es bleibt jedem Unternehmen überlassen, welche Methode es wählt.

Aufbewahrung von E-Rechnungen

Für „neue“ elektronische Rechnungen im Jahr 2025 gelten genau die gleichen Aufbewahrungsfristen wie für „alte“ elektronische Rechnungen. Nach der derzeitigen Rechtslage beträgt die Aufbewahrungsfrist 10 Jahre.

Bei der Aufbewahrung sind die Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form (GoBD) zu beachten. Die elektronische Buchführung sollte im ursprünglichen, strukturierten elektronischen Datenformat aufbewahrt werden.

Wie sollten Unternehmen jetzt handeln?

Neu geänderte Prozesse verursachen oft Fehler in bereits etablierten Prozessen. Wir raten Dir daher, so früh wie möglich mit den Vorbereitungen auf die E-Rechnungspflicht zu beginnen. Hier sind einige Tipps, die Dir dabei helfen können:

- Prüfe sorgfältig die bestehenden Abrechnungs- und Verarbeitungsprozesse.

- Prüfe, ob Deine derzeitige IT-Infrastruktur die Anforderungen für die Erstellung und Verarbeitung elektronischer Rechnungen erfüllt.

- Stelle fest, ob Du Hardware- und Software-Upgrades benötigst.

- Erkunde verschiedene E-Invoicing-Lösungen und bewerte deren Funktionen, Kosten und Integration in bestehende Systeme.

- Beachte, dass es sehr wichtig ist, die Mitarbeiter zu informieren und zu schulen.

E-Rechnungsstellung mit Finom

Finom überwacht alle Änderungen der Gesetzgebung. Du kannst also sicher sein, dass Finom bis Ende 2024 in der Lage sein wird, elektronische Rechnungen zu erstellen, zu senden und zu empfangen, um den Anforderungen des Wachstumschancengesetzes E-Rechnung gerecht zu werden.

Sanktionen bei Nichteinhaltung der E-Rechnung Pflicht

Die Nichteinhaltung der elektronischen Rechnungsstellung kann schwerwiegende Folgen haben. Unternehmen, die die Vorschriften nicht einhalten, müssen mit Geldstrafen und anderen Sanktionen rechnen. Es besteht auch das Risiko von Umsatzeinbußen, da die Kunden nicht konforme Rechnungen möglicherweise nicht akzeptieren.

Es ist daher wichtig, dass die Unternehmen die notwendigen Schritte unternehmen, um die Anforderungen der elektronischen Rechnungsstellung zu erfüllen. Dies erfordert eine sorgfältige Planung und die Einführung geeigneter Systeme und Verfahren.

FAQ

Ist die Erstellung einer E-Rechnung für B2B obligatorisch?

Ja, ab dem 1. Januar 2025 wird die Erstellung einer E-Rechnung im B2B-Bereich in Deutschland obligatorisch. Das heißt, Unternehmen müssen Rechnungen an andere Unternehmen in einem strukturierten elektronischen Format ausstellen (z.B. XRechnung).

Kurz zusammengefasst:

- Pflicht: Ja, ab 1.1.2025

- Format: Strukturiert elektronisch (z.B. XRechnung)

- Ausnahmen: Kleinbetragsrechnungen bis 250 Euro, Fahrausweise

- Übergangsfrist: Bis 31.12.2026 können auch Papierrechnungen verwendet werden, wenn der Empfänger zustimmt.

Wer muss ab 2025 E-Rechnungen erstellen?

Alle Unternehmen (auch Kleinunternehmen) müssen ab Januar 2025 in der Lage sein, elektronische Rechnungen zu empfangen. Alle Unternehmen werden auch verpflichtet sein, elektronische Rechnungen auszustellen. Hierfür gibt es jedoch eine Übergangsfrist.

Ist eine PDF-Rechnung eine elektronische Rechnung?

Ab Januar 2025 wird eine neue Terminologie gelten. Eine per E-Mail versandte PDF-Rechnung wird nicht mehr als elektronische Rechnung betrachtet.

Welche Rechnungen verjähren 2024?

PDF-Rechnungen und andere Formate, die nicht gemäß der europäischen Normenreihe EN 16931 strukturiert sind, gelten ab Januar 2025 nicht mehr als elektronische Rechnungen.

Wie wirkt sich die E-Rechnungspflicht auf elektronische Rechnungen im B2B-Bereich aus?

Die E-Rechnungspflicht ab 2025 wird für Unternehmen im B2B-Bereich verpflichtend. Ab diesem Zeitpunkt müssen elektronische Rechnungen in einem strukturierten Format ausgestellt, übermittelt und empfangen werden. Dies bedeutet, dass Unternehmen keine Zustimmung des Empfängers mehr benötigen, um elektronische Rechnungen zu versenden. Die Umstellung auf elektronische Rechnungen im B2B-Bereich zielt darauf ab, die Prozesse zu digitalisieren, die Transparenz zu erhöhen und die Effizienz in der Buchhaltung zu steigern. Gleichzeitig soll die Betrugsanfälligkeit im Mehrwertsteuersystem reduziert werden.

Was brauche ich für eine E-Rechnung?

Ab Januar 2025 müssen alle Unternehmen in der Lage sein, elektronische Rechnungen zu empfangen. Mit den richtigen Instrumenten kann die Umstellung in nur wenigen Wochen abgeschlossen werden, abhängig von der vorhandenen IT-Infrastruktur. Plane die Umstellung im Voraus und sichere Dir frühzeitig die erforderlichen Kapazitäten.

Hier sind einige wichtige Punkte, die Du bei der Umstellung auf E-Rechnungen beachten solltest:

- Technische Anforderungen prüfen: stelle sicher, dass Deine Software die E-Rechnungsformate wie ZUGFeRD oder XRechnung unterstützt und den EU-Normen EN 16931 entspricht. Prüfe, ob Deine bestehende Buchhaltungssoftware kompatibel ist oder ob ein Update erforderlich ist.

- Verfahren zur Rechnungserstellung anpassen: überprüfe, ob Dein Prozess zur Rechnungserstellung den gesetzlichen Anforderungen entspricht, einschließlich der Pflichtangaben, die korrekt und maschinenlesbar sein müssen.

- Sicherheitsstandards einhalten: elektronische Rechnungen müssen die Authentizität und Integrität gewährleisten. Sorge für sichere Übertragungswege und nutze Signaturen oder Verschlüsselungen, um Datenmanipulation zu verhindern.

- Mitarbeiterschulungen: schulen Deine Mitarbeiter im Umgang mit der neuen Software und den geänderten Prozessen, um Fehler zu vermeiden.

- Archivierung: elektronische Rechnungen müssen gemäß den gesetzlichen Vorgaben revisionssicher und im strukturierten elektronischen Format für 10 Jahre archiviert werden.

- Koordination mit Geschäftspartnern: informiere Deine Lieferanten und Kunden frühzeitig über die Umstellung und stimme Dich mit ihnen ab, um den Austausch elektronischer Rechnungen reibungslos zu gestalten.

Mit einer guten Vorbereitung kannst Du den Übergang zur E-Rechnung effizient gestalten und gesetzeskonform arbeiten. Finom wird bis Ende 2024 in der Lage sein, E-Rechnungen zu erstellen und zu empfangen, damit Du den neuen Anforderungen gerecht wirst. Weitere Informationen zur E-Rechnung findest Du beim Bund: www.e-rechnung-bund.de.

Das könnte Dich auch interessieren:

Letzte Artikel

Warum ist die Abgrenzungsrechnung in der Finanzbuchhaltung so wichtig?

Die Organe einer AG verständlich erklärt

Unterschied zwischen GmbH und AG einfach erklärt

Vor- und Nachteile einer AG: Kosten, Pflichten & Aufbau

Geschäftsführer:innen und Gesellschafter:innen in der UG

Umsatzsteuerbefreiung – Gültigkeit und Folgen der Befreiung

Selbstständig machen ohne Idee – der komplette Finanz- & Praxis-Guide